EZB-Entscheidung

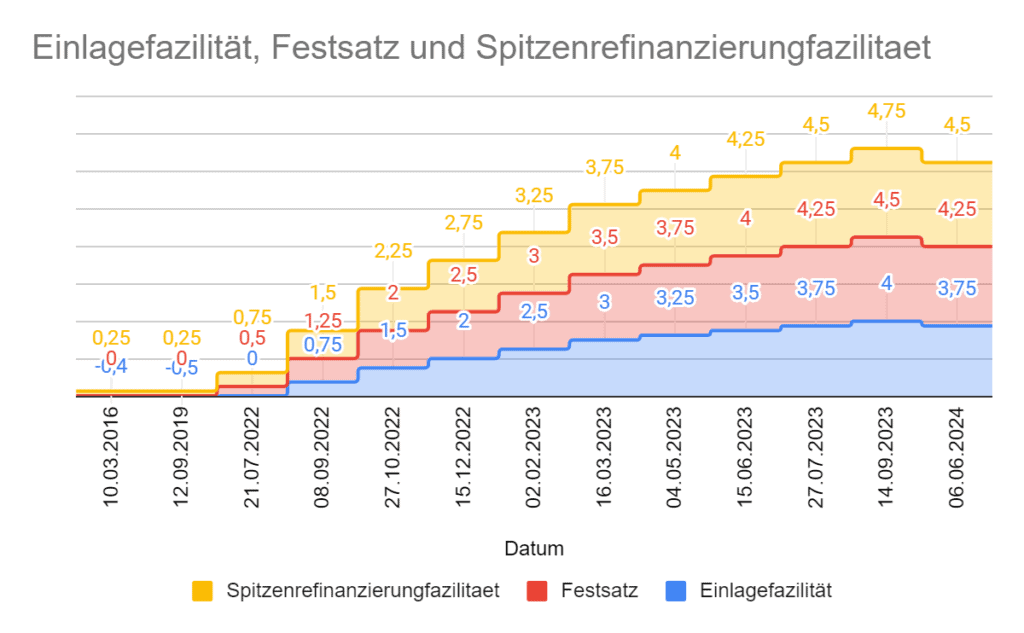

Am Donnerstag, den 6. Juni 2024, hat die Europäische Zentralbank (EZB) beschlossen, den Leitzins zu senken. Dies ist die erste Zinssenkung seit September 2023 und stellt eine Kehrtwende nach einer langen Phase kontinuierlicher Zinserhöhungen dar. Der Hauptrefinanzierungssatz wurde von 4,50 % auf 4,25 % gesenkt, während die Einlagenfazilität von 4,00 % auf 3,75 % reduziert wurde. Beide Zinssätze wurden um 25 Basispunkte verringert. Zuvor hatte die EZB den Leitzins in zehn aufeinanderfolgenden Schritten innerhalb von 15 Monaten angehoben.

Historische Zinsentwicklung

Seit dem Sommer 2022 bis in den Frühherbst 2023 hatte die EZB die Zinsen kontinuierlich erhöht, um der steigenden Inflation entgegenzuwirken. Nun erleben wir die erste Senkung dieser Zinsen, was einen bedeutenden Kurswechsel darstellt.

| Datum | Einlagefazilität | Hauptrefinanzierungssatz | Spitzenrefinanzierungsfazilität |

|---|---|---|---|

| 10.03.2016 | -0,4 | 0 | 0,25 |

| 12.09.2019 | -0,5 | 0 | 0,25 |

| 21.07.2022 | 0 | 0,5 | 0,75 |

| 08.09.2022 | 0,75 | 1,25 | 1,5 |

| 27.10.2022 | 1,5 | 2 | 2,25 |

| 15.12.2022 | 2 | 2,5 | 2,75 |

| 02.02.2023 | 2,5 | 3 | 3,25 |

| 16.03.2023 | 3 | 3,5 | 3,75 |

| 04.05.2023 | 3,25 | 3,75 | 4 |

| 15.06.2023 | 3,5 | 4 | 4,25 |

| 27.07.2023 | 3,75 | 4,25 | 4,5 |

| 14.09.2023 | 4 | 4,5 | 4,75 |

| 06.06.2024 | 3,75 | 4,25 | 4,5 |

Auswirkungen der Zinssenkung

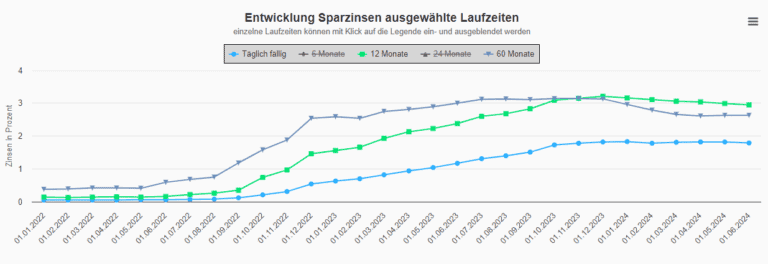

Sparzinsen:

Die Senkung des Leitzinses wird unmittelbar Auswirkungen auf die Sparzinsen haben. Da auch die Einlagenzinsen gesenkt wurden, wird dies voraussichtlich zu niedrigeren Tagesgeld- und Festgeldzinsen führen. Banken geben häufig einen Teil der Einlagenzinsen an ihre Kunden weiter. Seit Herbst 2023 sind die Zinsen speziell für Festgeld mit Laufzeiten von über 12 Monaten gesunken, ein Trend, der sich fortsetzen könnte. Kurzfristige Sparangebote werden wahrscheinlich stärker von der aktuellen Zinssenkung betroffen sein.

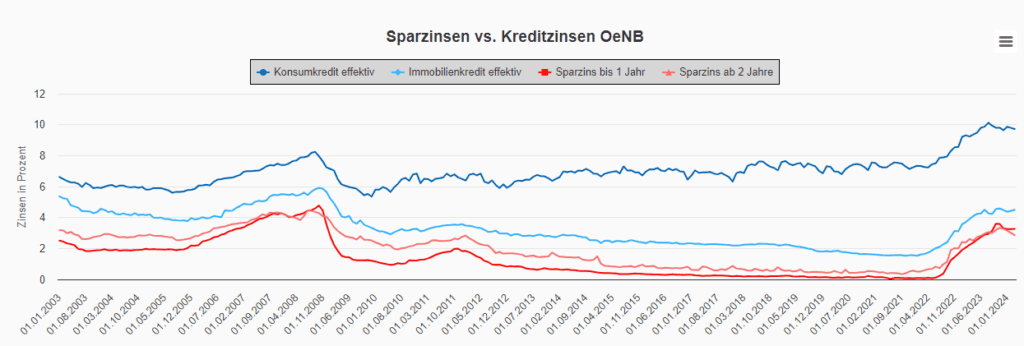

Konsumkredite:

Auch die Zinsen für Konsumkredite werden voraussichtlich sinken, allerdings nicht sofort. Diese Kredite sind oft an Referenzzinssätze wie den 3-Monats-Euribor gekoppelt. Sinkt dieser, werden auch die Konsumkredite günstiger. Verbraucher sollten ihre Kreditverträge überprüfen und auf den dort hinterlegten Referenzzins achten, um zu sehen, wann und wie die Zinsänderungen auf ihre Kredite wirken. Im Moment liegt der effektive Kreditzins für einen Konsumkredit laut OeNB Daten bei ca. 9,7 % mit letztem verfügbaren Datum im März 2024.

Immobilienkredite:

Die Zinsen für Immobilienkredite sind in den letzten Wochen trotz der Aussicht auf eine Zinssenkung gestiegen. Die effektiven Kreditzinsen liegen für Neukunden laut der OeNB bei rund 4,5 % mit Stand März 2024. Auf diesem Niveau befinden sich die Zinsen für Immobilienkredite bereits seit mehreren Monaten. Eine leichte Abschwächung könnte nun möglich sein. Die Entwicklung der Immobilienkreditzinsen hängt stärker von der Inflationsrate ab, die in der Euro-Zone zuletzt auf 2,6 % gestiegen ist. Eine höhere Inflation führt dazu, dass Investoren höhere Renditen verlangen, was die Zinsen für Immobilienkredite beeinflusst.

Auswirkungen auf den Aktienmarkt

Niedrigere Zinsen sind in der Regel vorteilhaft für Aktienmärkte, da Unternehmen von geringeren Kreditkosten profitieren und zinstragende Anlagen wie Anleihen weniger attraktiv werden. Dies könnte die Nachfrage nach Aktien steigern. Allerdings haben die Börsen die Zinssenkung bereits erwartet und eingepreist. Entscheidend für die zukünftige Entwicklung der Aktienmärkte wird der weitere Zinsausblick der EZB sein. Anfang des Jahres wurden sechs bis sieben Zinssenkungen für 2024 prognostiziert, aktuell wird jedoch nur noch mit zwei bis drei Senkungen gerechnet.

Ausblick

Die nächste Sitzung der EZB ist für den 18. Juli 2024 geplant. Die jüngste Zinssenkung war bereits lange angekündigt und wurde nun umgesetzt. Die Inflation in der EU lag zuletzt bei 2,6 %, was das Erreichen des Zielwertes von 2,0 % erschwert. Weitere Zinssenkungen sind vorerst unwahrscheinlich, da die Inflation weiterhin eine Herausforderung darstellt. Die wirtschaftlichen Daten der kommenden Monate werden zeigen, wie die EZB weiter vorgehen wird. Das Ziel einer Inflationsrate von 2 % bleibt in Griffweite, könnte jedoch aufgrund neuer wirtschaftlicher Entwicklungen erneut außer Reichweite geraten.