- EZB-Zinsentscheid am 30. Jänner: Erwartete Senkung des Einlagenzinses von 3,00 % auf 2,75 % aufgrund schwacher Konjunktur.

- Sparzinsen im Rückgang: Seit dem Höchststand im November 2023 sinken die Sparzinsen kontinuierlich.

- Höhere Zinsen im Ausland: In Österreich bis 3,00 % auf Tagesgeld und 2,70 % p.a. auf Festgeld; im Ausland bis zu 3,50 % bzw. 3,15 % p.a.

- Bundesschatz als Alternative: Kurzfristig attraktive Zinsen, z. B. 2,75 % p.a. für 1 Monat. Besteuerung bei 27,5 % statt bei 25,0 %.

- Negative Realrendite: Kaufkraftverlust trotz sinkender Inflation und stagnierender Sparzinsen.

- Inverse Zinskurve: Kurzfristige Laufzeiten bieten derzeit höhere Zinsen als langfristige.

EZB Zinssenkung erwartet am Donnerstag, 30. Jänner 2025

Die Europäische Zentralbank (EZB) wird voraussichtlich auf ihrer Sitzung am Donnerstag, dem 30. Jänner 2025, den Einlagenzinssatz von 3,00 auf 2,75 % senken. Obwohl die Inflation im Euroraum widerstandsfähiger bleibt als ursprünglich erwartet, zeigt sich die wirtschaftliche Aktivität weiterhin sehr schwach. Diese Konjunkturschwäche dürfte die Inflation weiter in Richtung des von der EZB angestrebten Ziels von 2 % drücken. EZB-Präsidentin Christine Lagarde hat kürzlich geäußert, dass der Zentralbankrat zunehmend optimistisch ist, dieses Ziel tatsächlich zu erreichen.

Marktbasierte Erwartungen

Das ECB Watch Tool zeigt, dass die Märkte mit einer Wahrscheinlichkeit von 75,1 % eine Zinssenkung auf 2,75 % für die Sitzung am 30. Jänner 2025 einpreisen. Der aktuelle Einlagenzinssatz liegt bei 3,00 %. Für die nächsten Sitzungen, insbesondere am 6. März und am 17. April, wird ebenfalls mit weiteren Zinssenkungen gerechnet, sofern die Wirtschaftsschwäche anhält und sich die Inflation weiter stabilisiert.

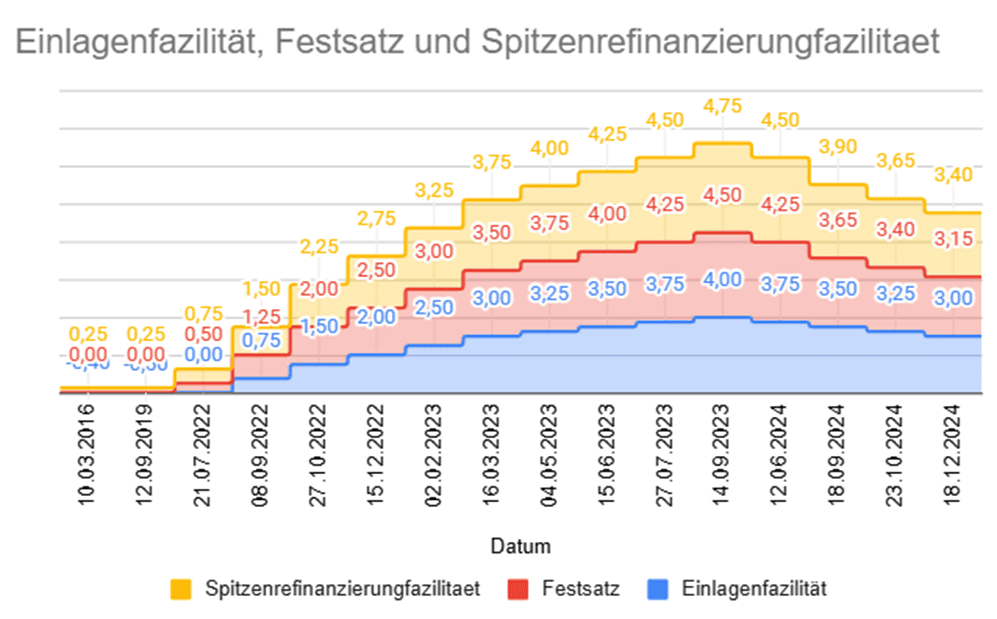

EZB Leitzinsen Entwicklung

Die EZB-Leitzinsen erreichten im September 2023 mit 4,00 % (Einlagenfazilität) ihren Höchststand. Seit Juni 2024 begann ein Abwärtstrend, zuletzt fielen die Sätze im Dezember 2024 auf 3,00 % (Einlagenfazilität), 3,15 % (Festsatz) und 3,40 % (Spitzenrefinanzierung). Der Rückgang zeigt eine Lockerung der Geldpolitik. Die Einlagenfazilität wurde demnach um 100 Basispunkte bzw. 1 Prozentpunkt gesenkt seit ihrem Höchststand.

Nachdem die EZB Leitzinsen die letzten Monate gesenkt wurden, hatten diese Senkungen natürlich auch Auswirkungen auf die Entwicklung der Sparzinsen. Niedrigere Leitzinsen bedeuten auch niedrigere Sparzinsen

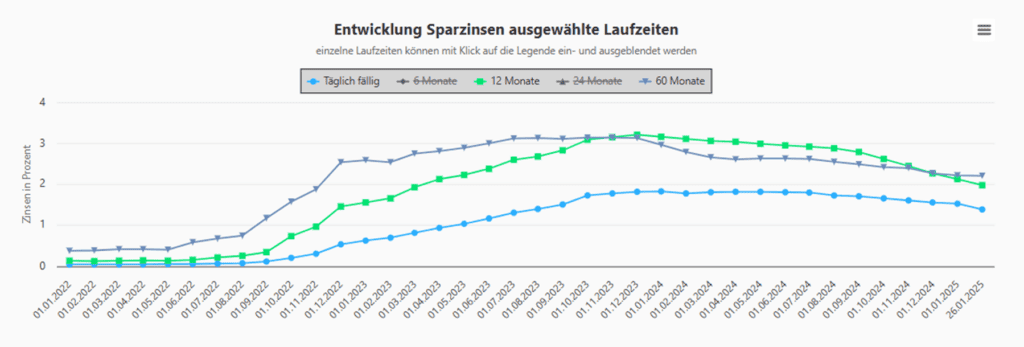

Eine aktuelle Analyse von Sparzinsen.at zeigt: Die Sparzinsen sinken seit dem Hoch im November 2023

Andreas Greiner: „Die Sparzinsen fallen seit Monaten – besonders bei langfristigem Festgeld, das binnen eines Jahres um 1,2 Prozentpunkte gesunken ist. Wer noch gute Konditionen will, sollte schnell handeln, denn der Abwärtstrend wird sich 2025 voraussichtlich fortsetzen.“

Die Zinsen haben im Jahr 2023 ihren Höchststand erreicht und fallen seither kontinuierlich. Der Abwärtstrend ist bei täglich fälligen Einlagen und 12-monatigen Laufzeiten deutlicher, während bei 60 Monaten eine stabilere Entwicklung zu beobachten ist. Dies deutet auf eine Normalisierung der Zinspolitik hin, wobei die kurzfristigen Laufzeiten am stärksten betroffen sind.

Täglich fällig (blaue Linie):

- Höchststand: 1,83 % (01.01.2024).

- Letzter Wert: 1,39 % (27.01.2025).

- Entwicklung in den letzten Monaten:

- Der Zinssatz erreichte im Januar 2024 seinen Höchststand und ist seitdem kontinuierlich gefallen.

- Seit Oktober 2024 (1,66 %) ist der Wert um 27 Basispunkte gefallen, was eine beschleunigte Abwärtsbewegung zeigt.

12 Monate (grüne Linie):

- Höchststand: 3,21 % (01.12.2023).

- Letzter Wert: 1,98 % (27.01.2025).

- Entwicklung in den letzten Monaten:

- Nach dem Höchststand im Dezember 2023 setzte eine deutliche Abwärtsbewegung ein.

- Zwischen Jänner 2024 (3,16 %) und Jänner 2025 (1,98 %) ist der Zinssatz um 118 Basispunkte gefallen.

- Der Rückgang hat sich seit Mitte 2024 spürbar beschleunigt.

60 Monate (grau-blaue Linie):

- Höchststand: 3,14 % (01.10.2023 bis 01.11.2023).

- Letzter Wert: 2,21 % (27.01.2025).

- Entwicklung in den letzten Monaten:

- Nach dem Höchststand im Herbst 2023 begann eine schrittweise Abwärtsbewegung.

- Zwischen Jänner 2024 (2,96 %) und Jänner 2025 (2,21 %) fiel der Zinssatz um 75 Basispunkte.

- Der Rückgang ist im Vergleich zu den kürzeren Laufzeiten moderater, bleibt aber deutlich.

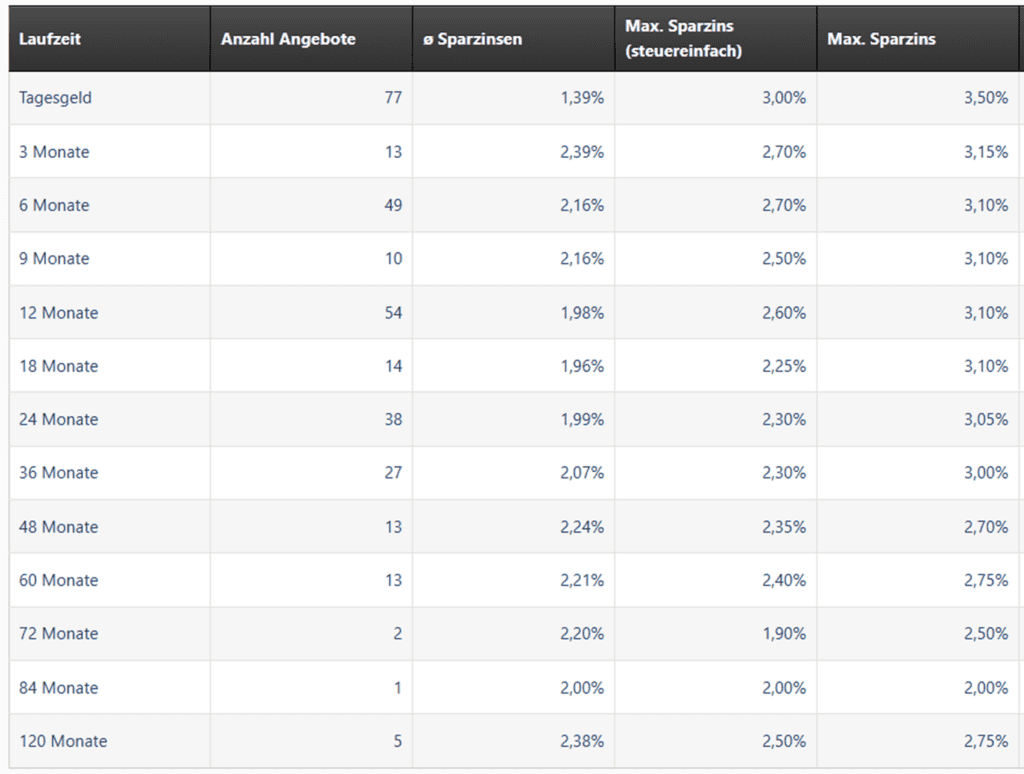

Bis zu 3,00 % auf Tagesgeld oder 2,70 % bei Festgeld sind möglich – im Ausland sogar bis zu 3,50 % bzw. 3,15 % bei Festgeld.

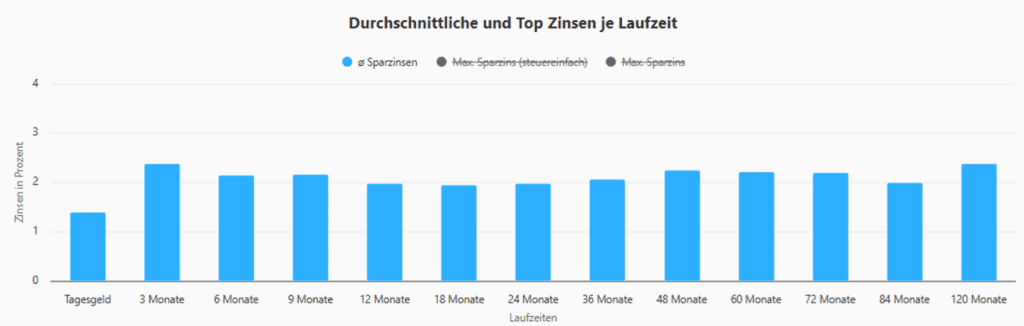

Die Sparzinsen sinken fast auf täglicher Basis und sie werden niedriger und niedriger. Die Tendenz ist eindeutig fallend. Die nachfolgenden Zinsangaben sind stets auf Jahreszins bezogen, per annum (p.a.)., die Basis für die Analysen ist die Sparzinsen.at Datenbank mit über 300 Datenpunkten.[1]

Tagesgeld bietet durchschnittlich 1,39 %, mit einem Höchstzins von 3,00 % bzw. im Ausland von 3,50 %, wobei viele Top-Angebote nur für neue Kundschaften gelten. Bei kurzfristigem Festgeld (3-12 Monate) liegen die Durchschnittszinsen zwischen 1,98 % und 2,39 %, mit steuereinfachen Maximalzinsen von bis zu 2,70 % und nicht-steuereinfachen Spitzenangeboten bis zu 3,15 %.

Für mittlere Laufzeiten (18-36 Monate) bewegen sich die Durchschnittszinsen um 2 %, mit maximalen Angeboten zwischen 2,25 % – 2,40 % (steuereinfach) und bis zu 3,10 % (nicht-steuereinfach).

Langfristige Anlagen (48-120 Monate) bringen etwas höhere Durchschnittszinsen bis 2,38 %, mit maximal 2,50 % (steuereinfach) und 2,75 % für 10 Jahre (nicht-steuereinfach).

Insgesamt zeigt sich ein rückläufiger Zinstrend. Wer sein Geld im Ausland anlegt, bei nicht steuereinfachen Angeboten, muss diese Zinserträge selbst über die Einkommensteuererklärung versteuern.[2] Wer davor nicht zurückschreckt, kann meist höhere Erträge erwirtschaften als in Österreich. Im Ausland finden sich Tagesgeldangebote von bis zu 3,50 % p.a. – oft mit zeitlichen und anderen Einschränkungen wie einer maximalen Einlage.

Bundesschatz: Stabil gute Zinsen, aber nicht unter den Höchstbietern

Die Österreichische Bundesfinanzierungsagentur (OeBFA) startete im April 2024 die zweite Auflage ihres Angebots Bundesschatz.at (die erste Auflage lief von 2002 bis 2020). Mittlerweile sind bereits über 90.000 Österreicherinnen und Österreich investiert mit einem Volumen von über 3 Milliarden Euro. Direkt bei der Republik Österreich. Bundesschatz unterliegt nicht der Einlagensicherung, sieht sich aber dennoch als sicherste Geldanlage Österreichs, weil die Republik Österreich über eine sehr hohe Bonität verfügt und für die Sicherheit der Bundesschätze bürgt. Eine Besonderheit besteht darin, dass die Zinserträge nicht wie bei Sparkonten mit 25 %, sondern mit 27,5 % besteuert werden.

Die aktuellen Konditionen für Bundesschätze lauten wie folgt:

- 1 Monat: 2,75 % p.a.

- 6 Monate: 2,50 % p.a.

- 12 Monate: 2,15 % p.a.

- 4 Jahre: 2,15 % p.a.

- 10 Jahre: 2,50 % p.a.

Bundesschatz sieht sich als Alternative zu den Sparzinsangeboten der österreichischen Banken und kann in Bezug auf die Verzinsung im Marktvergleich gut mithalten, speziell bei der 1-Monatsvariante. Dennoch gibt es bei den Top-Sparzinsen je nach Laufzeit, höhere Angebote.

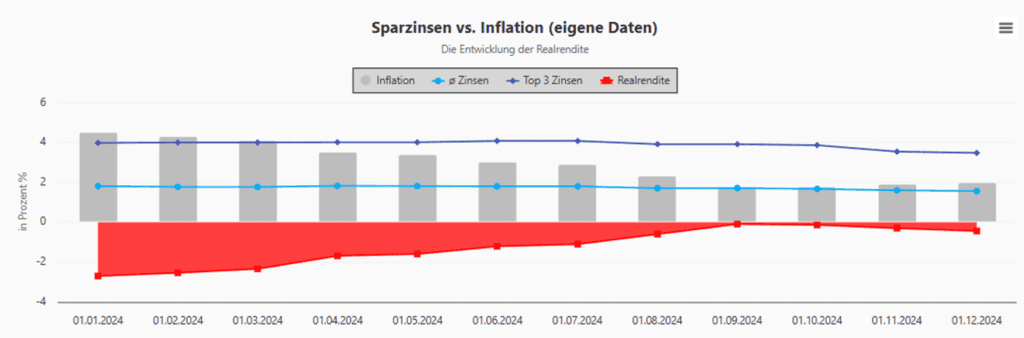

Realrendite: Trotz sinkender Inflation bleibt der Kaufkraftverlust

Das Jahr 2024 zeigte eine klare Entwicklung: Die Inflation sinkt spürbar, doch die Sparzinsen können mit dieser Entwicklung nicht Schritt halten. Während die Teuerungsrate zu Jahresbeginn noch bei 4,5 % lag, fällt sie bis September auf 1,8 %. Gleichzeitig stagnieren die durchschnittlichen Sparzinsen bei rund 1,55 – 1,8 % p.a., und selbst die Top-3-Angebote blieben zuletzt unter 3,5 % p.a.[3]

Für Sparende bedeutet das eine weiter anhaltende negative Realrendite – also einen Kaufkraftverlust trotz Zinserträgen. Im Jänner 2024 lag die Realrendite noch bei -2,69 %, im Herbst näherte sie sich mit -0,09 % zwar der Nullmarke, doch eine positive Realrendite wurde nie erreicht. Besonders bitter: Im Dezember stieg die Inflation leicht an, während die Sparzinsen weiter fielen, sodass sich die Realrendite wieder verschlechtert (-0,44 %).

Auch wenn der Trend zunächst vielversprechend aussah, zeigt sich, dass Banken die Zinsen für täglich fällige Einlagen nicht mehr weiter anheben, sondern nach und nach leicht senken. Wer also reale Gewinne mit Sparprodukten erzielen will, muss entweder auf langfristige Festgeldangebote setzen oder auf ein weiteres Absinken der Inflation hoffen, diese Erwartungshaltung wird womöglich 2025 jedoch nicht erfüllt. Die große Zinswende bleibt aus – und Sparende müssen sich weiterhin mit einem schleichenden Kaufkraftverlust arrangieren.

Das letzte Mal gab es im Jahr 2009 eine kurze Phase einer positiven Realrendite. Dennoch ist es wichtig, die Sparzinsen zu vergleichen und in die höchsten Angebote zu investieren, um eine noch höhere negative persönliche Realrendite beim Sparen mit Tages- und Festgeldern zu vermeiden.

Teilweise inverse Zinskurve

Die aktuelle Zinslandschaft zeigt eine interessante Dynamik: Die höchsten durchschnittlichen Sparzinsen finden sich bei kurzfristigen Laufzeiten, insbesondere bei 3 Monaten (2,39 % p.a), während mittelfristige Anlagen (12–24 Monate) mit 1,96–1,99 % p.a deutlich niedrigere Zinsen bieten. Erst bei längeren Laufzeiten ab 36 Monaten steigen die Zinsen leicht an, erreichen jedoch nicht das Niveau der 3-Monats-Angebote.

Dieses Muster deutet auf eine teilweise inverse Zinskurve hin, bei der kurzfristige Anlagen bevorzugt werden. Banken scheinen aktuell vor allem an kurzfristiger Liquidität interessiert, was Sparende vor die Wahl zwischen attraktiven, aber kurzfristigen Renditen und langfristiger Planung stellt.

Tipp: Jetzt noch höhere Sparzinsen sichern

Speziell für Bindungen über 3 bis 12 Monate gibt es noch höhere Sparzinsen die für Schnellentschlossene noch zu sichern sind. Der aktuelle Sparzinsen-Vergleich zeigt:

- 3 Monate

- Durchschnittszins: 2,39 % p.a.

- Maximalzins (steuereinfach): 2,70 % p.a.

- Maximalzins: 3,15 % p.a.

- 6 Monate

- Durchschnittszins: 2,16 % p.a.

- Maximalzins (steuereinfach): 2,70 % p.a.

- Maximalzins: 3,10 % p.a.

- 9 Monate

- Durchschnittszins: 2,16 % p.a.

- Maximalzins (steuereinfach): 2,50 % p.a.

- Maximalzins: 3,10 % p.a.

- 12 Monate

- Durchschnittszins: 1,98 % p.a.

- Maximalzins (steuereinfach): 2,60 % p.a.

- Maximalzins: 3,10 % p.a.

Fazit

Die Sparzinsen befinden sich seit Monaten im Abwärtstrend, und eine erneute Zinssenkung der EZB wird diesen voraussichtlich weiter verstärken. Wer noch von höheren Zinsen profitieren möchte, sollte jetzt schnell handeln und die besten Angebote sichern – insbesondere bei kurzfristigen Laufzeiten wie 3 bis 12 Monaten.

Trotz sinkender Inflation bleibt die Realrendite negativ, was bedeutet, dass Sparer weiterhin Kaufkraft verlieren. Alternativen wie Auslandsangebote oder der Bundesschatz bieten interessante Optionen, sind aber oft mit Einschränkungen verbunden.

👉 Die Botschaft ist klar: Vergleichen, schnell reagieren und das Maximum aus dem Ersparten herausholen – bevor die Zinsen weiter fallen.

[1] https://www.sparzinsen.at/#aktuelle_sparzinsen

[2] https://www.sparzinsen.at/auslaendische-zinsertraege-richtig-versteuern/

[3] Bei der Berechnung der Realrendite wird der aktuelle Bruttozins aller täglich fälligen Spareinlagen lt. Sparzinsen.at Datenbank und davon die Monatsinflation laut Statistik Austria abgezogen – Steuern werden dabei nicht berücksichtigt.